EXENCIÓN REDUCCIÓN IMPUESTO ELÉCTRICO

Reducción y exención del Impuesto Eléctrico.

El Impuesto Eléctrico es un tributo sobre el consumo de electricidad y grava el suministro de energía eléctrica .

El Impuesto Especial sobre la Electricidad se fija al tipo del 5,11269632 por ciento del total de conceptos y después se le aplica el IVA.

La Ley establece que con el objetivo de mantener la competitividad de las actividades industriales electrointensivas , podrán tener derecho a una reducción del 85% de la Base Imponible del Impuesto Eléctrico (siempre que se cumplan los requisitos y condiciones que reglamentariamente se establezcan), la energía eléctrica que los clientes destinen a los usos o actividades:

- Reducción química y procesos electrolíticos.

- Procesos mineralógicos.

- Procesos metalúrgicos.

- Actividades industriales cuya electricidad consumida represente más del 50 % del coste de un producto.

- Riegos agrícolas.

- Actividades industriales cuyas compras o consumo de electricidad representen al menos el 5 por ciento del valor de la producción.

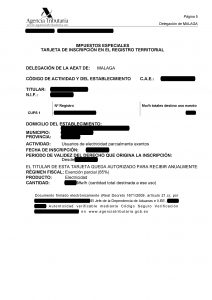

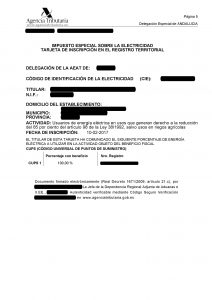

TARJETA CIE

Una vez que se haya realizado todos los trámites correctamente, la Administración Tributaria correspondiente facilitará una Tarjeta de Inscripción.

En ella constará para cada instalación, el CUPS, la fecha de aplicación, el código CIE (Código de Identificación de la Electricidad).

También información identificativa del titular de la instalación y, en su caso, el porcentaje de electricidad a utilizar en la actividad objeto del beneficio fiscal.

Esta Tarjeta deberá ser exhibida al suministrador de electricidad para que el suministro pueda realizarse con aplicación del beneficio fiscal.

|

|

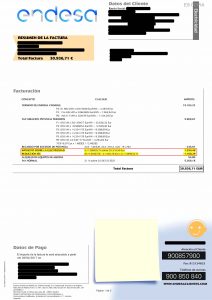

FACTURA ELÉCTRICA

La reducción o exención parcial del impuesto eléctrico supone un ahorro directo del 4,13% del coste por suministro eléctrico.

SERVICIOS

Realizamos este tramite en empresas de todo tipo de actividades industriales a nivel nacional y en especial a Grupo de empresas .

Estamos especializados en la elaboración de los informes energético-fiscales que hay que presentar para que concedan favorablemente la reducción y para que el plazo de resolución sea el menor posible.

Nuestra gran experiencia nos permiten minimizar la dedicación del cliente a la tramitación y las posibles incidencias administrativas.

Nuestro equipo de gestores expertos en esta materia puede ayudarle a ahorrar y realizar esta gestión complicada y laboriosa.

Realizamos esta tramitación ante la Agencia Tributaria como Colaborador Social en nombre de su empresa.

!!NUESTROS HONORARIOS ESTAN 100 % VINCULADOS AL EXITO!!

En SOLENE tenemos un equipo de Asesores a su disposición para informarle si podría ejercer su derecho a este descuento.

Llámenos para realizar cualquier consulta o solicite Presupuesto.

HISTORIA

La naturaleza del impuesto.

La creación del Impuesto sobre la Electricidad tiene como objetivo básico la obtención de los ingresos necesarios para compensar la supresión del recargo sobre la facturación de energía eléctrica, en concepto de ayudas a la minería del carbón, que hasta el 31 de diciembre de 1997 estuvo en vigor y que representaba el 4,864 por 100 de la misma.

Se decidió entonces, que el importe equivalente se recaudaría vía Impuesto de la electricidad y, para que representara el mismo porcentaje que antes, la base imponible del impuesto está constituida por el resultado de multiplicar el 4,864 por el factor 1,05113 que viene de la siguiente ecuación: (100/100-4,864).

Con el nuevo impuesto de electricidad el tipo impositivo ya se corrige al 5,11269632 %.

Actualmente este tributo está cedido al 100% a las Comunidades Autónomas.

La Ley 16/2013, implanta una exención – reducción del 85% del Impuesto Eléctrico para la energía eléctrica que se destine a reducción química y procesos electrolíticos, a procesos mineralógicos y a procesos metalúrgicos.

La Ley 28/2014,el Impuesto sobre la Electricidad deja de configurarse como un impuesto sobre la fabricación, para pasar a ser un impuesto que grava el suministro de energía eléctrica.

Con el objetivo de mantener la competitividad de aquellas actividades industriales cuya electricidad consumida represente más del 50 por ciento del coste de un producto, de aquellas otras cuyas compras de electricidad representen al menos el 5 por ciento del valor de la producción, así como de aquellas actividades agrícolas intensivas en electricidad, se establece una reducción del 85 por ciento en la base imponible del Impuesto Especial sobre la Electricidad, de forma análoga a la ya contemplada en la Ley para la reducción química y procesos electrolíticos, mineralógicos y metalúrgicos.

Orden HAC/172/2021

Se publica la Orden HAC/172/2021, de 25 de febrero, por la que se establecen la estructura y el funcionamiento del censo de obligados tributarios por el Impuesto Especial sobre la Electricidad, se aprueba el modelo 560, “Impuesto Especial sobre la Electricidad. Autoliquidación”, y se determinan la forma y el procedimiento para su presentación.

Abril-2021 . La Agencia Tributaria está enviando Notificaciones a los inscritos en el registro territorial de impuestos especiales de una conversión de este código según los términos dispuestos en la Orden HAC/172/2021 de 25 de febrero. Es necesaria una comunicación a la Agencia Tributaria indicando que se tiene la intención de seguir disfrutando de la exención mencionada. La Agencia Tributaria da un plazo de 10 días para realizar esta gestión; de no atenderse la comunicación, la Agencia Tributaria procederá a la baja en el registro.

Junio-2021 . La AEAT está enviando las nuevas tarjetas CIES con un nuevo código.

Nuevas claves de Actividad

Los caracteres identificativos de la actividad que desarrolla la persona o entidad inscrita en el registro territorial son los siguientes:

Grupo IV. Beneficiarios reducción:

LQ: Beneficiario reducción prevista en el artículo 98.1.a) de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

LM: Beneficiario reducción prevista en el artículo 98.1.b) de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

LE: Beneficiario reducción prevista en el artículo 98.1.c) de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

LI: Beneficiario reducción prevista en el artículo 98.1.d) de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

LA: Usuarios de la energía eléctrica con derecho a la reducción del 85 por ciento del artículo 98 de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, por usos en riegos agrícolas.

LV: Beneficiario reducción prevista en el artículo 98.1.f) de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales.

Real Decreto-ley 17/2021, de 14 de septiembre, de medidas urgentes para mitigar el impacto de la escalada de precios del gas natural en los mercados minoristas de gas y electricidad.

Con efectos desde la entrada en vigor de este real decreto-ley y vigencia hasta el 31 de diciembre de 2021, el Impuesto Especial sobre la Electricidad se exigirá al tipo impositivo del 0,5 por ciento.

Real Decreto-ley 29/2021, de 21 de diciembre, por el que se adoptan medidas urgentes en el ámbito energético para el fomento de la movilidad eléctrica, el autoconsumo y el despliegue de energías renovables.

La aplicación del tipo impositivo del 0,5 por ciento del Impuesto Especial sobre la Electricidad establecida en la disposición adicional sexta del Real Decreto-ley 17/2021, de 14 de septiembre, de medidas urgentes para mitigar el impacto de la escalada de precios del gas natural en los mercados minoristas de gas y electricidad, se prorrogan hasta el 30 de abril de 2022.

Real Decreto-ley 8/2023, de 27 de diciembre, por el que se adoptan medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo, así como para paliar los efectos de la sequía.

Artículo 22. Tipo impositivo del Impuesto Especial sobre la Electricidad.

1. Desde el 1 de enero de 2024 hasta el 31 de marzo de 2024, el Impuesto Especial sobre la Electricidad se exigirá al tipo impositivo del 2,5 por ciento, y, desde el 1 de abril de 2024 hasta el 30 de junio de 2024, al tipo impositivo del 3,8 por ciento.